Hoe Shell en zijn aandeelhouders de energietransitie opofferen

De olie-industrie doet niet langer alsof ze zich zorgen maakt over klimaatverandering. Tijdens de AGM van Shell op 23 mei maakten de nieuwe CEO, Wael Sawan, en de Raad van Bestuur duidelijk dat hernieuwbare energie niet winstgevend genoeg is om de waarde voor de aandeelhouders te verhogen. Ze stelden onomwonden dat olie en gas betere investeringen zijn. Het nastreven van aandeelhouderswaarde is een van de belangrijkste obstakels voor het aanpakken van klimaatverandering.

De AGM van Shell kwam in het nieuws omdat deze werd onderbroken door klimaatdemonstranten. Buiten de financiële pers werd veel minder aandacht besteed aan de kwestie van de aandeelhouderswaarde, waarvan de impact bij deze gelegenheid helaas veel groter was.

In februari, ruim voor de AGM, meldde Reuters(opens in new window) dat de CEO van Shell er openlijk op zinspeelde om de klimaatstrategie van het bedrijf terug te draaien, tegen de achtergrond van een stijging van de aandelen van BP met 10 procent nadat die oliemaatschappij een verlaging van haar klimaatambities had aangekondigd. Sindsdien heeft hij het aantal leidinggevenden die verantwoordelijk zijn voor duurzame energie en energie-oplossingen verminderd en heeft Shell zich teruggetrokken uit een aantal klimaatvriendelijke projecten.

In plaats van zich te houden aan de belofte om de olieproductie met 1-2 procent per jaar te laten dalen, maakte het management van Shell tijdens de AGM duidelijk dat fossiele brandstoffen weer de kern vormen van zijn activiteiten en investeringen, omdat duurzame energie niet winstgevend genoeg is. Volgens Sawan(opens in new window) “is het verlagen van de olie- en gasproductie niet gezond” omdat de vraag hoog blijft en “Shell een geweldig bedrijf is en we veranderen om ervoor te zorgen dat we ook een geweldige investering worden”.

Aandeelhouderswaarde versus de planeet

Shell heeft zich lange tijd gericht op het leveren van hoge rendementen aan aandeelhouders, door middel van dividenden en het terugkopen van aandelen. Wanneer een bedrijf zijn eigen aandelen terugkoopt om de waarde van de aandelen op de beurs en het inkomen per aandeel op te drijven, worden de resterende aandelen aantrekkelijker. Alleen al in 2022 betaalde Shell bijna US$ 26 miljard(opens in new window) aan zijn aandeelhouders: US$ 7,4 miljard aan dividend en meer dan het dubbele (US$ 18,4 miljard) aan aandeleninkoop. In april 2023 rondde Shell een extra aandeleninkoopprogramma(opens in new window) van US$ 4 miljard af.

Ondanks de miljarden die zijn teruggegeven aan aandeelhouders, is de waarde van de aandelen volgens Sawan niet hoog genoeg. Hij is bezorgd dat de totale waarde van de Shell-aandelen die op de beurzen worden verhandeld (de zogenaamde “marktkapitalisatie”) bijna de helft is van die van de Amerikaanse rivalen Exxon en Chevron(opens in new window) . Dit vermindert de concurrentiekracht van Shell om goedkoop te investeren in olie en gas, aldus de voorzitter van Shell.

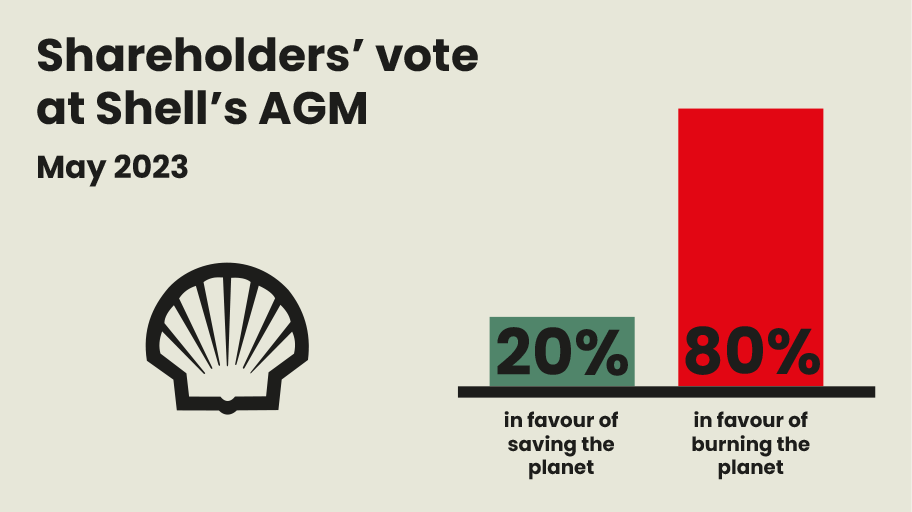

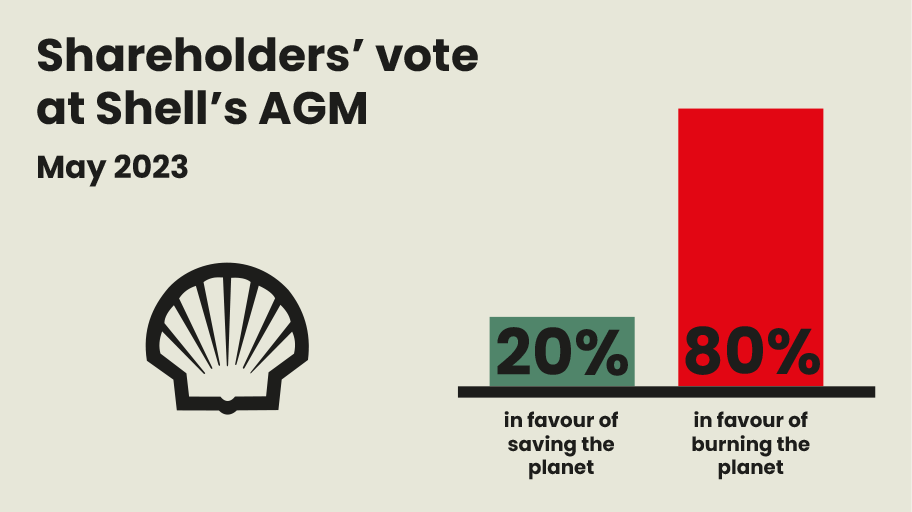

Resolutie 26

Activistische pro-klimaat aandeelhouders riepen het bedrijf op om zijn energietransitieplannen te versnellen door Resolutie 26 te steunen op de AGM van Shell. De Raad van Bestuur van Shell ontraadde de resolutie met klem en stelde(opens in new window) dat Shell “Resolutie 26 niet in het belang acht van het bedrijf, zijn aandeelhouders, onze klanten en het klimaat”.

Tachtig procent van de aandeelhouders volgde de aanbeveling van Shell. En een nog groter aantal gaf Shell toestemming om door te gaan met het inkopen van maximaal 10 procent van de Shell-aandelen tot 2024. De stemmingsuitslag zal van invloed zijn op de nieuwe energietransitiestrategie van Shell, die op 14 juni 2023 wordt aangekondigd op de “capital day” van Shell en waarvan we een grotere focus op olie en gas kunnen verwachten. Aandeelhouders moeten de nieuwe energietransitiestrategie goedkeuren op de AGM van 2024. Ze zouden het dan eens zijn met de intentie van Shell, die op de AGM is uitgesproken, om het Nederlands gerechtelijk bevel van 2021 om de uitstoot van Shell in 2030 met 45 procent te hebben verminderd ten opzichte van 2019, naast zich neer te leggen.

Poppenspelers of passievelingen?

Wie zijn de aandeelhouders die Shell wil behagen door zich te richten op fossiele brandstoffen en waarom stemmen ze zoals ze doen? Het is belangrijk om te onthouden dat maar heel weinig aandeelhouders individuele mensen zijn. Ongeveer 63 procent(opens in new window) van de aandeelhouders van Shell zijn institutionele beleggers. De grootste institutionele belegger is de Amerikaanse vermogensbeheerder BlackRock, de grootste vermogensbeheerder ter wereld. Medio april 2023 had Blackrock 10,6 procent van de openbaar verhandelde aandelen van Shell in handen. Vanguard, de op één na grootste belegger, en ’s werelds op één na grootste vermogensbeheerder, bezit 3,41 procent van de uitstaande Shell-aandelen. Als grootaandeelhouders hebben zij vaak aanzienlijke invloed op de bedrijfsstrategieën. Een ‘groeiend aantal grote investeerders’ had naar verluidt druk uitgeoefend op Shell om zich te richten op hogere financiële rendementen “in plaats van op energietransitieplannen”. Het is – op het moment van schrijven – niet bekend of BlackRock of Vanguard deel uitmaakten van die groep en hoe zij op 26 mei hebben gestemd.

De meeste vermogensbeheerders en andere institutionele of particuliere beleggers bezitten echter minder dan 1 procent van de aandelen van de vele beursgenoteerde bedrijven wereldwijd waarin ze beleggen; dit is een standaardstrategie om het risico op financiële verliezen te beperken. Deze beleggers doen zelden hun eigen onderzoek en due diligence als het gaat om voorstellen voor een AGM. De proxy vote advisory business wordt gedomineerd(opens in new window) door twee bedrijven: Institutional Shareholder Services (ISS) en Glass Lewis. Beide bureaus adviseerden(opens in new window) hun klanten om tegen resolutie 26 te stemmen. De veel kleinere Britse adviseur Pensions & Investment Research Consultants adviseerde(opens in new window) tegen het Shell 2022 energy transition report en tegen de herbenoeming van de bestuursvoorzitter te stemmen, vanwege “verhoogde klimaatgerelateerde financiële risico’s” voor aandeelhouders.

Een andere manier waarop aandeelhouders passief instemmen met bedrijfsstrategieën die schadelijk zijn voor de planeet is te wijten aan beleggingsfondsen, onder meer beheerd door BlackRock en Vanguard, die aandelen van veel bedrijven combineren. De waarde van hun indexfondsen volgt simpelweg de waarde van de aandelen op de aandelenmarkt. Wie in dergelijke fondsen belegt, houdt nauwelijks rekening met de strategie van de bedrijven waarin het fonds belegt, en wordt ook niet geïnformeerd over hoe de fondsbeheerders namens hen stemmen (‘proxy voting’). BlackRock beheert de Shell-aandelen ook voor pensioenfondsen en kleinere institutionele beleggers, die vaak niet nauwkeurig controleren hoe hun vermogensbeheerder stemt.

Op zijn beurt stelt BlackRock ook zijn eigen aandeelhouders tevreden door in 2022 $4,9 miljard terug te geven aan haar aandeelhouders, inclusief $1,9 miljard aan inkoop van eigen aandelen. En de grootste aandeelhouders(opens in new window) van BlackRock zijn… Vanguard (9 procent) en BlackRock (7 procent). BlackRock adviseerde(opens in new window) zijn eigen aandeelhouders om tegen drie resoluties over sociale en klimaatduurzaamheid te stemmen.

Waar het op neerkomt

Het systeem getuigt van een uitzonderlijk gebrek aan verantwoordelijkheid. De oliemaatschappijen, vermogensbeheerders en volmachtadviesbureaus, evenals andere institutionele beleggers en financiers, hebben geen wettelijke verplichting om plannen te maken of financiële voorzieningen te treffen voor de energietransitie. Ze maken deel uit van een uit de hand gelopen concurrentiestrijd op de financiële markten om de aandeelhouderswaarde op korte termijn te maximaliseren. Deze gevaarlijke dynamiek verspilt miljarden dollars, euro’s, etc. aan dividenden en aandeleninkoop in plaats van investeringen in energietransitie. Het zadelt samenlevingen wereldwijd, en vooral de armsten, op met de toenemende kosten van de klimaatchaos en met financiële verwoesting op de lange termijn.

Politici moeten zich nu toch wel realiseren dat zonder wettelijke beperkingen op investeringen in fossiele brandstoffen en regels voor zaken als dividenden en het terugkopen van aandelen, de fossiele brandstofindustrie een enorme belemmering zal blijven vormen om de opwarming van de aarde onder de 1,5 graden te houden. Helaas worden beleidsmakers genept om oliemaatschappijen en investeerders (meer) subsidies te geven om de energietransitie aan te pakken, waarbij overheidsgeld wordt gebruikt om grote multinationals te helpen een hoge aandeelhouderswaarde te blijven garanderen.

Meer informatie nodig?

-

Myriam Vander Stichele

Senior Onderzoeker

Gerelateerde content

-

Hoeveel van recordwinst van Shell komt terecht in belastingparadijzen? Waarschijnlijk heel veel.Geplaatst in categorie:Nieuws

Hoeveel van recordwinst van Shell komt terecht in belastingparadijzen? Waarschijnlijk heel veel.Geplaatst in categorie:Nieuws Jasper van TeeffelenGepubliceerd op:

Jasper van TeeffelenGepubliceerd op: -

Uitspraak klimaatzaak Shell; niet alleen voor het klimaat een belangrijke overwinningGeplaatst in categorie:Opinie

Joseph Wilde-RamsingGepubliceerd op:

Joseph Wilde-RamsingGepubliceerd op: Joseph Wilde-Ramsing

Joseph Wilde-Ramsing -

Snelle winsten, blijvende schadeGeplaatst in categorie:Opinie

Ilona HartliefGepubliceerd op:

Ilona HartliefGepubliceerd op: Ilona Hartlief

Ilona Hartlief -

Shell niet in staat om rol van betekenis te spelen in energietransitieGeplaatst in categorie:Nieuws

Shell niet in staat om rol van betekenis te spelen in energietransitieGeplaatst in categorie:Nieuws Ilona HartliefGepubliceerd op:

Ilona HartliefGepubliceerd op: -

Still playing the Shell Game Gepubliceerd op:

Ilona HartliefGeplaatst in categorie:Publicatie

Ilona HartliefGeplaatst in categorie:Publicatie Ilona Hartlief

Ilona Hartlief