Nederland: Europees kampioen inkoop eigen aandelen

Meer dan 192 miljard euro in de afgelopen 20 jaar

NB Dit artikel is op 30 augustus 2024 geupdate.

Het belasten van de inkoop van eigen aandelen staat op de politieke agenda. Tijdens de Algemene Politieke Beschouwingen presenteerden GroenLinks, PvdA en CU een voorstel om de bestaande belastingvrijstelling voor aandeleninkoop door beursgenoteerde bedrijven te schrappen. Geschatte opbrengst: € 1,2 miljard per jaar. Ook het CDA, D66, de SP en de rest van de linkse oppositiepartijen willen van deze vrijstelling af.

De eigen berekeningen van het Ministerie van Financiën en het Centraal Planbureau (CPB) komen lager uit, op ongeveer € 800 miljoen per jaar. Bovendien wil het ministerie dat de vrijstelling, in het leven geroepen in 2001, blijft.

In een Kamerbrief van 26 september 2023(opens in new window) verdedigt staatssecretaris Marnix van Rij de handhaving van de vrijstelling met twee argumenten, gebaseerd op input van VNO-NCW, Eumedion en de Vereniging van Effectenbezitters. Ten eerste zou het afschaffen van de vrijstelling volgens Van Rij leiden tot minder beursnoteringen in Nederland.

Bedrijven zouden er volgens hem bij afschaffing voor kiezen om genoteerd te worden in het buitenland. Ten tweede stelt de staatssecretaris dat het belastingvoordeel op inkoop van eigen aandelen bedrijven in staat stelt gemakkelijk ‘overtollige winsten’ af te stoten om zo een overname te vermijden.

Deze longread onderzoekt deze argumenten en komt tot de conclusie dat Nederland momenteel de koploper is in de EU als het gaat om de inkoop van eigen aandelen, en dat deze overmatige inkoop Nederlandse bedrijven heeft uitgehold. Sinds 2001 zijn investeringen structureel gedaald en schulden gestegen. Een onhoudbaar bedrijfsmodel, vooral gezien de noodzaak voor hogere investeringen voor de energietransitie.

De belastingvrijstelling is ook een onjuist gebruik van belastinggeld. Vanuit het perspectief van rechtvaardigheid, waar de sterkste schouders de zwaarste lasten zouden moeten dragen, moeten sluiproutes om (dividend)belasting te ontwijken worden afgesloten in plaats van door de overheid worden mogelijk gemaakt.

De analyse laat verder zien dat de angst voor verhuizing naar het buitenland ongegrond is als het gaat om beursnoteringen. Multinationals met Nederlandse beursnoteringen hebben vaak weinig materiële banden hier, hun verplaatsing zou dan ook geen reële economische invloed hebben.

We maken in ons onderzoek gebruik van de database van LSEG Refinitiv. Alle cijfers die hier genoemd worden zijn afkomstig van deze database.

UPDATE 30 augustus 2024: Het afschaffen van de vrijstelling zal alleen gevolgen hebben voor bedrijven die ook hier belastingplichtig zijn. Niet alle in Nederland beursgenoteerde bedrijven zijn ook in Nederland belastingplichtig. Deze blog heeft daarom een update gekregen. Een bedrijf als ArcelorMittal is nu in Luxemburg belastingplichtig, een bedrijf als Ferrari telt nu mee in Nederland. Ondanks deze wijziging blijft Nederland kampioen inkoop eigen aandelen.

De vrijstelling voor de dividendbelasting is volgens de kamerbrief in 2001 ingevoerd om “te voorkomen dat de Nederlandse behandeling van de inkoop van beursaandelen de performance van Nederlandse beursgenoteerde vennootschappen ten opzichte van buitenlandse concurrenten nadelig zou beïnvloeden”. Verschillende OESO-landen starten in deze periode met het fiscaal faciliteren van aandeleninkoop. Iets wat steeds meer bedrijven gaan doen als reactie op een trend die uit de VS is komen overwaaien.

In de maatschappelijke discussie over dit onderwerp komt vaak het argument voorbij dat bij een eenzijdige (lees: Nederlandse) belasting van de winstuitkering, bedrijven fysiek, of op papier, met een beursnotering, zullen verhuizen. Maar hoe doen Nederlandse beursgenoteerde bedrijven het eigenlijk ten opzichte van bedrijven in landen om ons heen?

Als we kijken naar de cijfers van de opkoop van de eigen aandelen als percentage van de totale winstuitkering aan de aandeelhouders, dan zien we dat Nederland in Europa in de top zit (zie figuur 1). Nederland behoort tot de koplopers samen met Ierland en Denemarken.

In Nederland werd in de periode 2004 tot 2023 46,9 procent van alle uitgekeerde winst, uitgekeerd door middel van de opkoop van de eigen aandelen. In Duitsland was dit percentage bijvoorbeeld 15 procent. NB We kijken in deze grafiek naar de periode vanaf 2004 omdat veel landen hiervoor te weinig rapporteren over de inkoop van de eigen aandelen. Deze analyse is gebaseerd op 10.973 transacties waarbij aandelen worden ingekocht.

Wat opvalt is dat de drie belangrijkste belastingparadijzen van de EU in de top vier zitten.

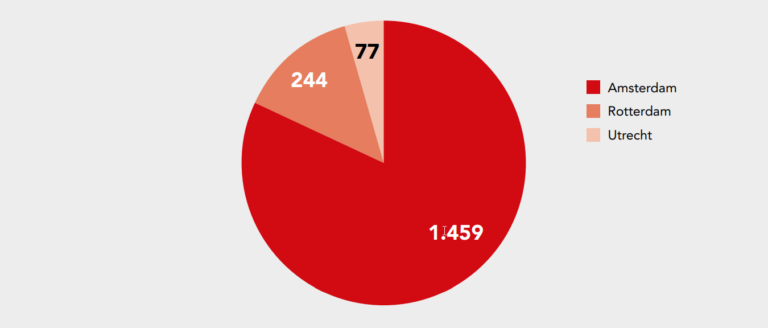

Als we kijken naar de totale nominale waarde van alle inkooptransacties van bedrijven dan staat Nederland tweede in de EU 193,3 miljard euro voor de periode 2004 tot 2023 (Figuur 2).

Uit deze analyse blijkt dat Nederland ver uit de pas loopt als het gaat om de inkoop van eigen aandelen in de EU. Als Nederland de inkoop van eigen aandelen weer gaat belasten, kunnen er drie dingen gebeuren: bedrijven kunnen meer dividend gaan uitkeren, ze kunnen minder winsten uitkeren (en meer investeren), of ze kunnen hun beursnotering verplaatsen naar een ander land.

Op dit moment heeft een aantal bedrijven een beursnotering in Nederland terwijl ze relatief weinig (zoals Airbus) of geen enkele (zoals Ferrovia) materiële band met Nederland maar wel belastingplichtig zijn (tabel 1). Grote internationaal opererende bedrijven hebben vaak meerdere beursnoteringen. De verhuizing van een beursnotering heeft op zichzelf geen materiële economische gevolgen, het gaat niet om de verschuiving van reële economische activiteiten waarbij werkgelegenheid in het geding is.

| Naam | Totale aandeleninkoop in Nederland (miljard euro) | Omschrijving |

|---|---|---|

| Stellantis | 4 | Italiaans, auto's |

| Airbus | 3,1 | Frans, luchtvaart |

| Ferrovial | 3 | Spaans, infrastructuur |

| MFE Media for Europe | 1,4 | Italiaans, multimedia |

| Qiagen | 0,8 | Duitsland, farmaceutische industrie |

| Davide Campari Milano | 0,8 | Italiaans, levensmiddelen |

| Yandex | 0,7 | Russisch, internet |

“Overtollige” winsten

De Kamerbrief van 26 september stelt dat de belastingvrije inkoop van eigen aandelen nodig is om bedrijven te faciliteren die incidenteel te veel winst maken. Als deze overmatige winsten op de balans komen, dan worden bedrijven een makkelijkere prooi voor overnames, stelt de staatssecretaris. Bedrijven verhogen liever niet eenmalig hun dividenduitkering omdat ze deze het jaar daarop dan weer moeten verlagen. Daar houden aandeelhouders niet van, volgens de Kamerbrief.

Uit deze argumentatie is nog steeds onduidelijk waarom de inkoop van de eigen aandelen belastingvrij moet zijn. Als incidentele hogere winsten een probleem zijn, en als de verhoging van de dividenduitkeringen ongewenst is, dan is dat geen argument om de inkoop van de eigen aandelen onbelast te laten.

Het onderliggende probleem is dat de Kamerbrief een niet-bestaande situatie beschrijft. In de meeste gevallen waarbij eigen aandelen worden ingekocht, is er namelijk helemaal geen sprake van ‘overtollige’ winsten. Hiervoor moeten we wat dieper inzoomen op de transacties van bedrijven in Nederland en kijken naar het effect op de bredere bedrijfshuishouding.

In deze analyse hebben we alleen met Nederlandse gegevens te maken en kunnen we een langere tijdreeks gebruiken dan in de vergelijking met andere EU-landen. Wij kijken naar de transacties van alle bedrijven die belastingplichtig zijn in Nederland voor de periode van 2004 tot en met 2023. In de periode 2004-2023 werd voor USD 282 miljard aan aandelen ingekocht en voor USD 610 miljard in dividend uitgekeerd.

Als eerste kijken we naar de samenstelling van de totale uitkeringen aan de aandeelhouders van Nederlandse beursgenoteerde bedrijven. We zien dat het uitgekeerde dividend en de inkoop van eigen aandelen tot 2015/2016 redelijk stabiel bleven, en pas in de jaren erna hard omhoog zijn gegaan. Als we dit in verhouding plaatsen tot de netto winst (figuur 4), dan zien we dat bedrijven structureel meer uitkeren aan aandeelhouders dan ervoor. In de laatste 2 jaar is de ratio weliswaar naar beneden gegaan, maar dat komt doordat een aantal bedrijven door zijn gegaan met dividenduitkeringen ondanks dat ze verlies maakten. Er is voor bijna 6 miljard euro uitgekeerd aan aandeelhouders terwijl het netto inkomen negatief was.

Rijke aandeelhouders, uitgeholde bedrijven

Ten tweede kijken we naar de totale beloning van de aandeelhouder (inkoop eigen aandelen samen met dividend) ten opzichte van de nettowinst. Hier kijken we naar alle bedrijven met een Nederlandse beursnotering, en zien we een opwaartse trend in de periode 1995-2022. Gemiddeld wordt in de periode 2000-2005, 56 procent van de nettowinst uitgekeerd aan de aandeelhouders. In de periode 2015 tot 2020 is dit 91 procent. Hierdoor blijven er minder financiële middelen over om te herinvesteren in het eigen bedrijf. Een aantal bedrijven heeft gedurende langere tijd zelfs meer dan 100 procent van de nettowinst uitgekeerd. In de periode na 2015 is te zien dat meerdere jaren achter elkaar het gewogen gemiddelde van de totale beloning van de aandeelhouders van alle Nederlandse beursgenoteerde bedrijven tezamen hoger was dan 100 procent van de nettowinst.

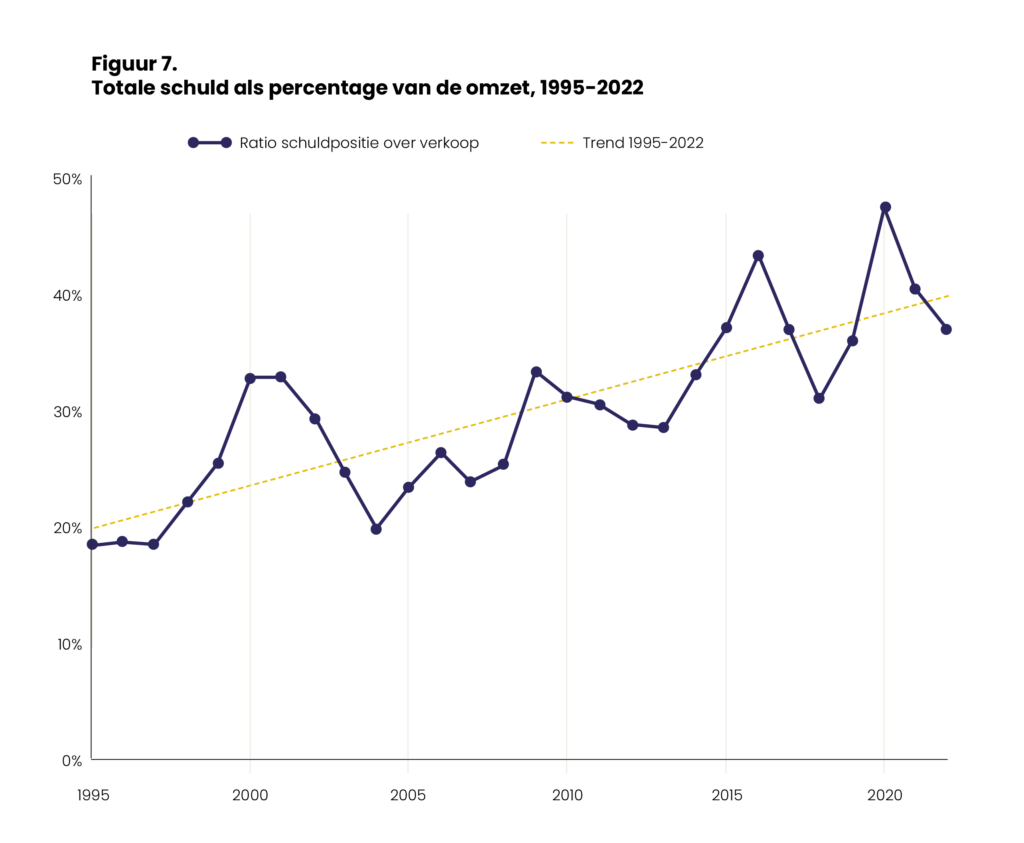

Deze ontwikkeling kan gezien worden al de ‘uitholling’ van bedrijven(opens in new window) . Doordat een steeds groter deel van de nettowinst wordt uitgekeerd, blijft er steeds minder over(opens in new window) om te herinvesteren in het bedrijf. Daarnaast zien we dat de totale schuld van deze bedrijven toeneemt. De belangrijkste kritiek die de Bank voor Internationale Betalingen (opens in new window) (BIB) heeft op het inkopen van de eigen aandelen is dat dit voor een belangrijk deel gefinancierd wordt door leningen. Bedrijven lenen om aan de aandeelhouder uit te keren en niet om de verdiencapaciteit te vergroten of in stand houden om ook in de toekomst aan de schuldverplichtingen te kunnen voldoen. Het belonen van de aandeelhouder op de korte termijn is daarmee een verzwakking van het bedrijf op de lange termijn.

De combinatie van groeiende schulden en de inkoop van eigen aandelen zorgt ervoor dat bedrijven hun eigen vermogen collectief hebben verminderd ten opzichte van het vreemde vermogen (schuld). Aandelen inkopen betekent een directe vermindering van het eigen vermogen. De combinatie van beide activiteiten over een langere tijd bij bedrijven wereldwijd betekent volgens het BIB dat structurele risico’s zijn toegenomen, omdat bedrijven als gevolg van dit gedrag minder goed in staat zijn om tegenvallers op te vangen.

Overmatige beloning van aandeelhouders ten koste van het klimaat

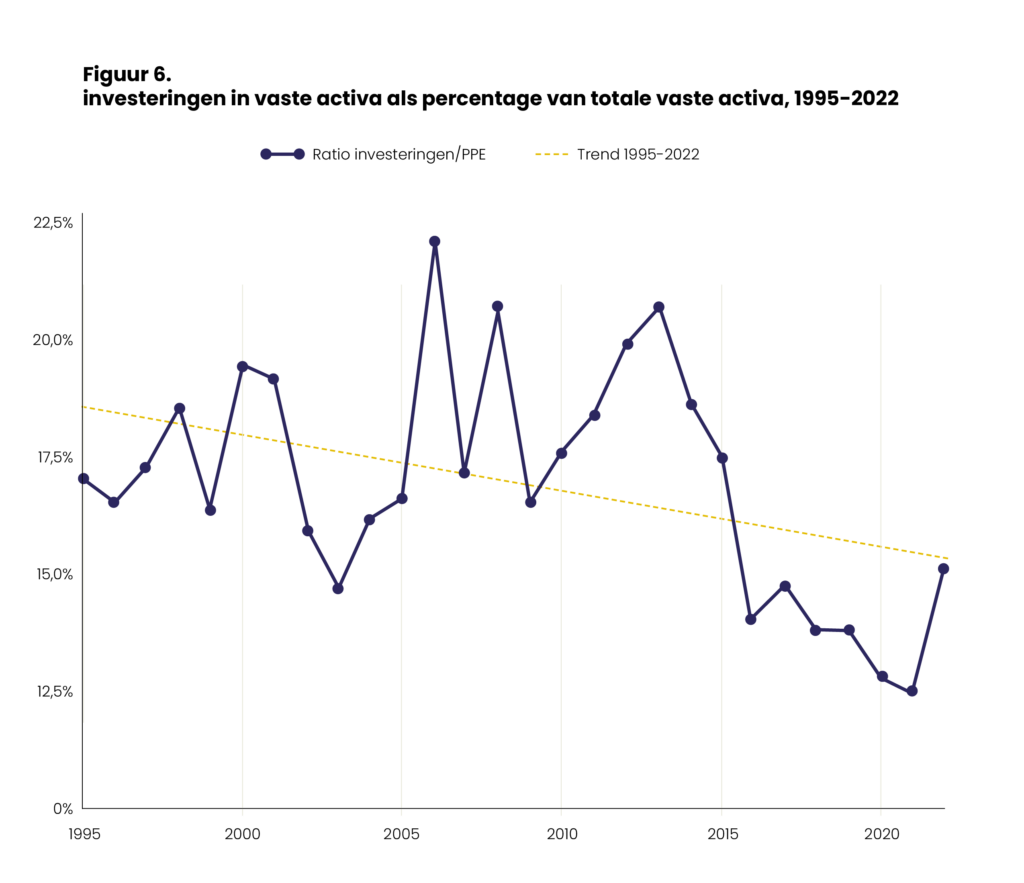

Het grootste probleem is dat de disproportionele beloning van de aandeelhouder alleen samen kan gaan met dalende investeringen (Figuur 6) en stijgende schulden (Figuur 7). De energietransitie vereist grote investeringen van bedrijven en ruimte om te lenen, terwijl het geschetste bedrijfsmodel alleen aandeelhouderswaarde op de korte termijn voorop stelt.

Onze analyse staat in schril contrast met die van de staatssecretaris in zijn Kamerbrief, want het zijn niet de incidentele ‘overtollige’ winsten die worden uitgekeerd door de eigen aandelen in te kopen. Het is een bedrijfsstrategie die bedrijven van binnenuit uitholt door een dalend investeringsquote en een stijgende schuldquote. Het huidige bedrijfsmodel, dat de aandeelhouderswaarde op korte termijn centraal stelt, is niet compatibel met de uitdagingen van de energietransitie.

Het huidige bedrijfsmodel, dat de aandeelhouderswaarde op korte termijn centraal stelt, is niet compatibel met de uitdagingen van de energietransitie. Belastingheffing op aandeleninkoop is niet alleen gerechtvaardigd vanuit een rechtvaardigheidsperspectief, maar ook essentieel voor het bevorderen van een duurzamer bedrijfsmodel. Bovendien kost deze belastingkorting de schatkist veel geld dat beter besteed kan worden.

Do you need more information?

-

Rodrigo Fernandez

Senior onderzoeker

Related news

-

Kapitaalkrachtige investeerder staat klaar om de woningmarkt te bestormenGeplaatst in categorie:Nieuws

Kapitaalkrachtige investeerder staat klaar om de woningmarkt te bestormenGeplaatst in categorie:Nieuws Rodrigo FernandezGepubliceerd op:

Rodrigo FernandezGepubliceerd op: -

Blackstone als nieuwe huisbaas Gepubliceerd op:

Rodrigo FernandezGeplaatst in categorie:Publicatie

Rodrigo FernandezGeplaatst in categorie:Publicatie Rodrigo Fernandez

Rodrigo Fernandez

-

Invloedrijke financiële lobbygroep frustreert structurele schuldverlichting voor armste landenGeplaatst in categorie:Nieuws

Invloedrijke financiële lobbygroep frustreert structurele schuldverlichting voor armste landenGeplaatst in categorie:Nieuws Myriam Vander SticheleGepubliceerd op:

Myriam Vander SticheleGepubliceerd op: